يرجع ظهور الاعتمادات المستندية الي القرن الماضي، حيث قامت البنوك بالتدخل في عمليات التبادل التجاري الدولي بواسطة فتح الاعتمادات المستندية، وقد تم وضع القواعد المنظمة للاعتمادات المستندية بالولايات المتحدة الامريكية عام 1920، وظهرت الأهمية البالغة للاعتمادات المستندية في عمليات تمويل التجارة الخارجية سواء للاستيراد او التصدير، فهي تضمن لكلاً من المصدر والمستورد تنفيذ الشروط والتعاقدات الواردة في الاعتماد، مما يعطي لكافة الاطراف الموثوقية والجدية في تنفيذ كل طرف من الاطراف بالالتزامات المطلوبة منه، كما أن تنفيذ التعاقدات من خلال البنوك محل التعاقد، يعطي للصفقة ثقلها وجدية التنفيذ، كما تعد الاعتمادات المستندية (L/C) شائعة الاستخدام في الحياة العملية خاصة في عمليات الاستيراد.

بداية تعريفية عن الإعتمادات المستندية

وفقاً للمادة رقم 359 من القانون التجاري المصري، فهو عقد يتعهد بمقتضاه البنك بفتح اعتماد بناءً على طلب أحد عملائه (الأمر بفتح الاعتماد) لصالح شخص اخر (المستفيد) بضمان مستندات تمثل بضاعة منقولة او معدة للنقل، ويعتبر الاعتماد المستندي مستقلا عن العقد الذي فتح الاعتماد بسببه.

اي ان الاعتماد المستندي يتم فتحه بواسطة البنوك (بنك المستورد) وفقاً لطلب احد العملاء (المستورد / المشتري) لصالح شخص اخر (المستفيد / المصدر) بمجرد استلام والاطلاع على مستندات الشحن وفقاً للشروط الواردة في التعاقد، بضمان بنك المصدر.

أهم اطراف الاعتمادات المستندية

اولاً: المستورد: وهو الطرف المشتري طالب الاعتماد.

ثانياً: بنك المستورد: وهو البنك فاتح الاعتماد والمتعهد بتغطية قيمة البضاعة.

ثالثاً: المصدر: وهو الطرف الخارجي (البائع) والمسئول عن توريد البضاعة وفقا للشروط المتفق عليها سلفاً

رابعاً: بنك المصدر: وهو البنك الذي يضمن توريد البضاعة للمستورد وفقا لشروط التعاقد.

انواع الاعتمادات المستندية

النوع الاول:

من حيث قوة الالتزام المصرفي

- الاعتماد القابل للالغاء: يخول لاي طرف من اطرافه ان يلغي الاعتماد منفرداً ولا يتم عادة الا بين شركة وفروعها او بين شركة متعددة الجنسيات والشركات الموالية لها، او بين اطراف بينهم ثقة لا حدود لها، ويستطيع الطرف طالب الاعتماد (المستورد) إلغاء الاعتماد بإخطار البنك، كما ان البنك فاتح الاعتماد يستطيع ايضا إلغاء الاعتماد بإرادته، وهذا النوع من الاعتمادات غير شائع الاستخدام في الحياة العملية.

- الاعتماد القطعي (غير قابل للالغاء): وهو الاعتماد الملزم للعميل (المستورد) قبل البنك فاتح الاعتماد (بنك المستورد) والملزم ايضا للبنك تجاه المستفيد (المصدر) وهو اعتماد لا يجوز الرجوع فيه ولا الغاؤه الا باجتماع إرادة الاطراف (البنك – المستورد – المستفيد) ولا يجوز تعديله ايضاً الا بنفس الطريقة، ويعتبر هذا النوع هو الاكثر شيوعاً واستخداماً في الحياة العملية.

ج. الاعتماد المؤيد: وهو بالاساس اعتماد قطعي منضم اليه بنك اخر أجنبي يسمي البنك المؤيد، ومفاد هذا النوع من الاعتمادات هو انه يكون بناءا على طلب المستفيد بغرض الوصول الى اقصر الطرق التي تمكنه من الحصول على قيمة الاعتماد من اقصر الطرق الممكنة.

النوع الثاني:

من حيث الغرض من الاعتماد

- اعتماد مستندي للاستيراد: تفتح البنوك اعتماد للاستيراد عندما يريد مستورد محلي أن يستورد من الخارج بضائع وتمويل هذه البضائع عن طريق الاعتماد المفتوح.

- الاعتماد المستندي للتصدير: عند دخول بنك المصدر لتأييد هذا الاعتماد كما سبق واوضحنا يعتبر الاعتماد من وجهة نظر البنك المؤيد (بنك المصدر) اعتماد مستندي للتصدير، وهدف هذا النوع من الاعتمادات انه يعطي موثوقية للمصدر بالتزام البنكين سواء بنك المستورد او بنك المصدر بسداد قيمة الصفقة.

التقسيم الثالث:

اعتمادات البيوع وخطابات الاعتماد الضامنة

الصورة المألوفة للاعتماد هي وجود عقد بيع يفتح لاجله اعتماد مستندي لتقديم مستندات البضاعة المشتراه من خلاله ودفع قيمتها بواسطة البنك، الا ان هناك صورة اخرى يبدو فيها الاعتماد غير متعلق بعقد بيع ولا توجد فيه بضاعة وانما يتعلق الاعتماد بضمان تنفيذ التزامات معينة، وهو اقرب الي خطاب الضمان ويسمى هذا النوع من الاعتمادات اعتماد معلق علي شرط.

التقسيم الرابع:

من حيث القابلية للتحويل

اعتماد قابل للتحويل: ويكون الاعتماد قابلا للتحويل مرة واحدة فقط، ولكن يجوز تجزئة هذه المرة بين عدد من الموردين او المنتجين (المصدرين).

اعتماد غير قابل للتحويل: والاصل هو ان الاعتماد غير قابل للتحويل الا اذا نص فيه صراحة على ذلك.

التقسيم الخامس:

الاعتماد القابل للتجزئة وغير قابل للتجزئة

يكون الاعتماد قابل للتجزئة عندما يسمح بشحن البضاعة شحناً جزئياً، اي علي دفعات على ان يتم الوفاء بقيمة الاعتماد بنفس النسبة التي تم شحنها من البضاعة، ويكون غير قابل للتجزئة اذا كان يتوجب على المستفيد (المصدر) تقديم البضاعة دفعة واحدة، والتجزئة قد تكون مكانية كأن يتم التوريد على متن اكثر من سفينة، وقد تكون تجزئة زمانية كأن يتم التوريد علي اكثر من فترة زمنية.

التقسيم السادس:

الاعتماد المحلي والاعتماد الخارجي

اذا كان البائع والمشتري مقيمين في نفس الدولة يكون الاعتماد محلي اما اذا كانت الدولتين مختلفتين يعتبر اعتماد خارجي.

التقسيم السابع:

الاعتمادات المقدمة والمنجزة والمؤجلة

- الاعتمادات المنجزة: يتم دفع قيمة البضاعة عند تقديم مستندات الشحن ومطابقتها للشروط.

- الاعتمادات المقدمة: يتم فيها سداد قيمة الاعتماد مقدماً.

- الاعتمادات المؤجلة: يتم تأجيل سداد قيمة الاعتماد حتى يقوم المستورد بتصريف جزء من البضاعة.

انواع اخرى من الاعتمادات المستندية

- الاعتماد الدائري او المتجدد: يتم تجديد هذا الاعتماد تلقائياً ويتجدد معه التزام البنك تجاه المستفيد، ويختلف الاعتماد المتجدد عن مفهوم مد أجل الاعتماد، فمد أجل الاعتماد لا يترتب عليه التزام البنك.

- اعتماد الدفعة الواحدة: يفتح هذا الاعتماد للايفاء بقيمة صفقة واحدة فقط.

- الاعتماد المضمون: تكون كافة المستندات الصادرة من المصدر مقدمة بإسم البنك

- الاعتماد غير المضمون: تكون كافة المستندات المقدمة بإسم المشتري او المستورد.

- الاعتماد المغطى: يحصل البنك من عميله على غطاء للاعتماد وقد يكون الغطاء نقدي او عيني وعادة تكون عمولة البنك في هذا النوع من الاعتمادات اقل من باقي الانواع الاخرى.

- الاعتماد غير المغطى: وهنا لا يقدم العميل اي مبالغ او ضمانات عينية للبنك لقاء فتح الاعتماد.

- الاعتمادات النقدية: يتم تحويل قيمة الاعتماد الى المستفيد نقداً

- اعتمادات المبادلة: ويستخدم في حالة مقايضة الباضع ويضمن فقط الاعتماد الفروق الناتجة عن اختلاف قيمة البضائع.

الاختلاف بين الاعتمادات المستندية والاقتراض

قد يخلط البعض بين عملية الاقتراض وفتح الاعتمادات، الا ان هناك اختلافات كبيرة بين الاقتراض وفتح الاعتماد، من حيث الالية والغرض، حيث أن عملية الاقتراض تعبر عن منح العميل تسهيلاً مالياً على فترات زمنية بمعدل فائدة قد يكون مرتفعاً والاصل في الاقتراض منح العميل مبلغ التسهيل، اما الاعتماد المستندي يفتح اساسا بهدف دعم الثقة في المشتري تجاه البائع، مقابل عمولة يتقاضاها البنك، كما ان الاعتماد يعتبر معلقاً على شرط وهو استلام البضاعة محل الصفقة او الاطلاع على مستندات الشحن وفقاً لشروط الاعتماد.

الاختلاف بين الاعتماد المستندية وعقود التحوط

يتم ابرام عقود التحوط اساساً بغرض مواجهة التقلب في اسعار الصرف، اما الاعتماد كما سبق وان اوضحنا عبارة عن دعم موقف العميل (المستورد) تجاه البائع (المستفيد) اكبر من كونه تسهيلاً مالياً، الا انه في اغلب الاحوال يتم ابرام عقود تحوط (عقود الصرف الاجلة) تزامناً مع فتح الاعتماد خاصة في حالة الاعتمادات طويلة الاجل.

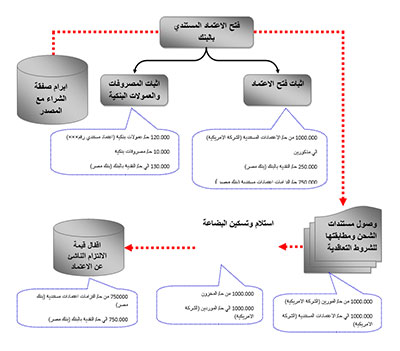

التوجيه المحاسبي للاعتمادات المستندية

مثال عملي: في 1-مارس قامت الشركة الوطنية بفتح اعتماد مستندي مع بنك مصر بغرض استيراد بضاعة من الشركة الامريكية بمبلغ 1000.000 جنيه مصرياً يتقاضى البنك عمولة 12% علي مبلغ الاعتماد، ونسبة التغطية بلغت 25%، ومقابل مصروفات الاعتماد 2%، وفي 25-مارس قام البنك باستلام مستندات الشحن وتم تحويل المبلغ للمستفيد، وفي تاريخه قام البنك بخصم باقي قيمة الاعتماد من الحساب الجاري للشركة الوطنية، وقامت الشركة الوطنية باستلام الشحنة في مخازنها.

المعالجة المحاسبية

قيمة الاعتماد= 1000.000 ج

عمولة البنك = 1000.000 × 12% = 120.000 ج

المصاريف البنكية = 1000.000 × 2% = 10.000 ج

قيمة الغطاء = 1000.000× 25% = 250.000

التوجيه المحاسبي في 1-مارس

1000.000 من حـ/ الاعتمادات المستندية (الشركة الامريكية)

الي مذكورين

250.000 حـ/ النقدية بالبنك (بنك مصر)

750.000 حـ/ التزامات اعتمادات مستندية (بنك مصر)

اثبات فتح اعتماد مستندي ببنك مصر

من مذكورين

120.000 حـ/ عمولات بنكية (اعتماد مستندي رقم×××)

10.000 حـ/ مصروفات بنكية

130.000 الي حـ/ النقدية بالبنك (بنك مصر)

اثبات سداد عمولة البنك والمصروفات البنكية

التوجيه المحاسبي في 25-مارس

1000.000 من حـ/ المخزون

1000.000 الي حـ/ الموردين (الشركة الامريكية)

اثبات استلام البضاعة

1000.000 من حـ/ المورين (الشركة الامريكية)

1000.000 الي حـ/ الاعتمادات المستندية (الشركة الامريكية)

اثبات تحويل قيمة الصفقة للمورد

750000 من حـ/ التزامات اعتمادات مستندية (بنك مصر)

750.000 الي حـ/ النقدية بالبنك (بنك مصر)

اثبات سداد باقي قيمة الاعتماد لبنك مصر

خطوات التسجيل على Accflex ERP

1- فتح حساب للاعتمادات المستندية ضمن الاصول المتداولة في دليل الحسابات.

2- تفريع حساب الاعتمادات المستندية بحسب البنك والعميل.

3- فتح حساب التزامات اعتمادات مستندية ضمن الالتزامات المتداولة في دليل الحسابات وتفريعه حسب البنك.

4- تسجيل حساب العمولات البنكية وكذلك المصروفات البنكية ضمن بند المصروفات الادارية والعمومية بدليل الحسابات.

5- طباعة تقارير متابعة حسابات الالتزامات والاعتمادات وكذلك حسابات الموردين الخارجيين واظهار الحركات والارصدة الخاصة بهم خلال الفترة.

6- تسوية الاصول والالتزامات المتداولة عند السداد.

7- تعلية فروق العملات عند السداد الفعلي للموردين الخارجيين واثبات فروق العملة من ارباح او خسائر.

خريطة تدفق التوجيه المحاسبي